近日,美国半导体设备龙头应用材料发布其 2022 财年第二季度财报。在电话会议上,应用材料总裁兼 CEO Gary Dickerson 称,其正在面对供应中的多重挑战,关键问题则是硅元件以及设备子系统中某些部件的短缺。

据韩媒报道,如今半导体核心部件的交货期为 6 个月以上,而此前通常为 2-3 个月,交货时间已是此前的两倍。国际半导体产业协会(SEMI)数据显示,如今某些晶圆厂设备的交付时间甚至超过 2 年。

据悉,海外的主要零部件制造商将优先供应美国应用材料(Applied Materials)、荷兰 ASML、日本东京电子(TEL)、美国泛林半导体(Lam Research)等刻蚀设备、光刻设备和薄膜沉积设备龙头。

但即使是这些行业龙头,其在最新季度的财报会议中,均提到其零部件供应存在问题。泛林半导体总裁兼首席执行官 Timothy M. Archer 强调,由于缺乏关键组件,该季度泛林半导体有 20 亿美元收入将无法确认。

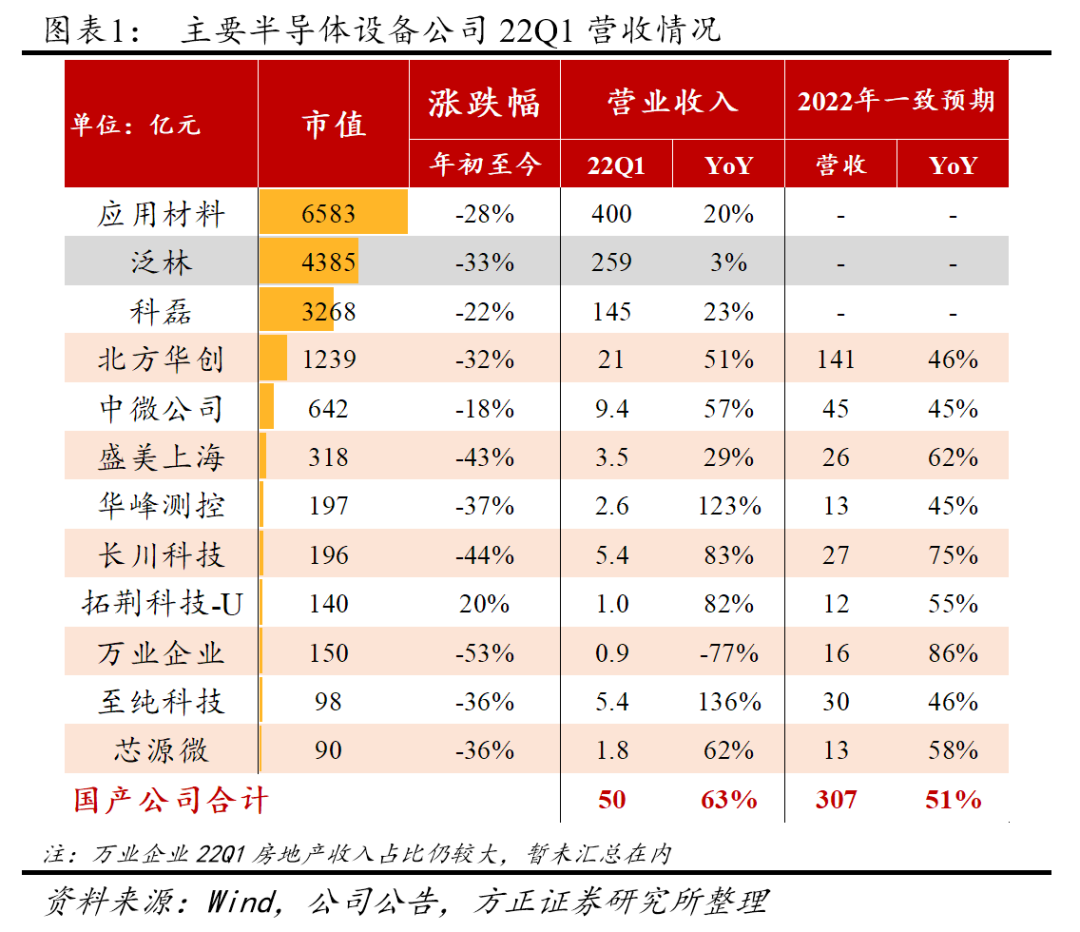

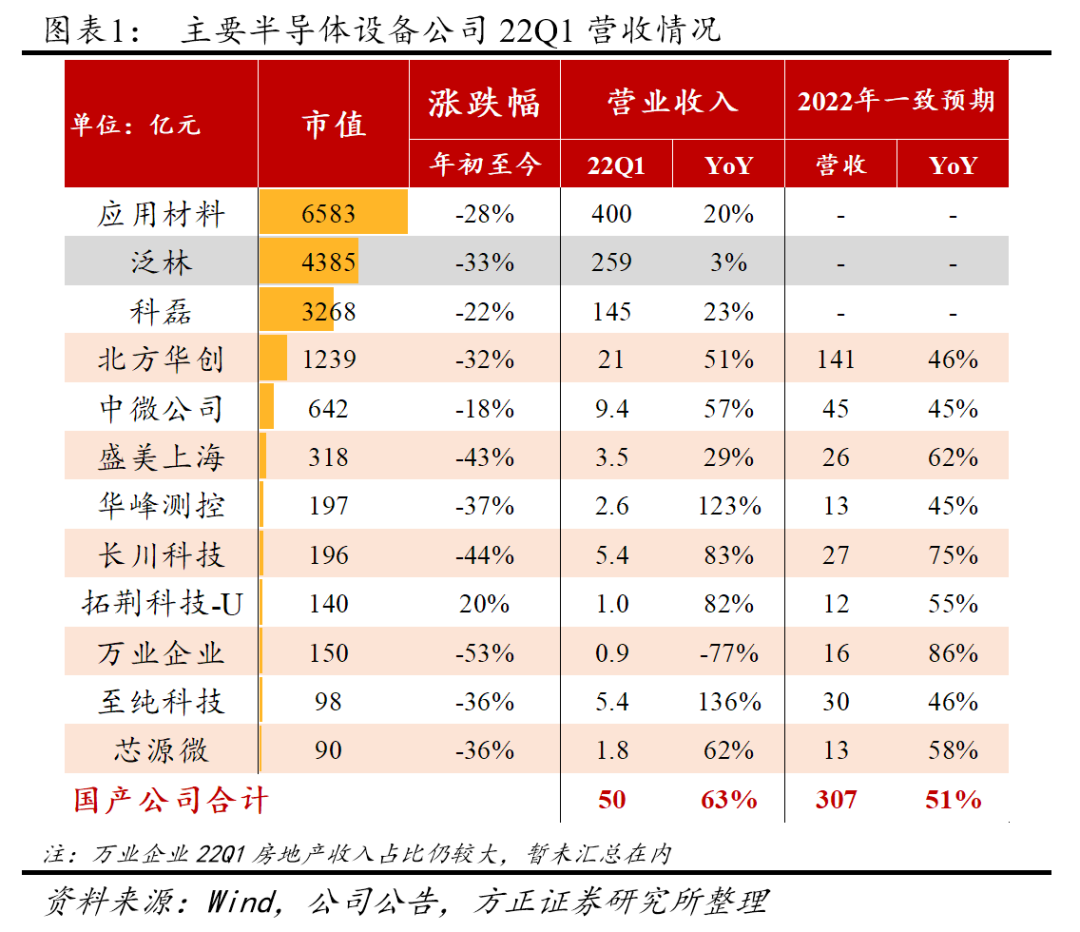

对半导体设备龙头来说,关键零部件供应正成为一个关键问题。同时,中微公司(109.390, 0.00, 0.00%)、北方华创(258.800, 0.00, 0.00%)等国产设备厂商却保持了 50% 以上的营收增长,远超国际半导体产业协会预计 12% 的全球行业增速。

本文将梳理应用材料、ASML、东京电子、泛林半导体等行业巨头以及国产设备厂商的最新财报,纵观半导体设备短缺背后的国内外玩家表现。

半导体设备短缺的关键原因,是全球晶圆厂扩产带来的半导体设备需求大涨,与半导体设备零部件产能增长不匹配所带来的。

自 2020 年以来的全球芯片短缺,促使英特尔、台积电、三星电子、中芯国际(42.060, 0.00, 0.00%)等全球芯片制造商全面建厂、扩产。英特尔、台积电、三星作为晶圆制造的三大巨头,均投入数百亿美元建设新的晶圆厂。

其中三星和英特尔主要投资的是 7nm 及以下先进制程的产能。

三星分别于去年 3 月和 5 月宣布在美国得克萨斯州和韩国平泽建设 12 英寸晶圆厂,两座晶圆厂制程分别为 3nm 和 5nm,预计将于 2023 年和 2022 年投产。

▲ 三星晶圆厂

英特尔则宣布在美国亚利桑那州、爱尔兰以及德国建设 12 英寸晶圆厂,并生产基于 Intel 7 及更先进节点的芯片。

此外,作为 IDM 厂商,英特尔还宣布将在意大利投资 45 亿欧元(约 49 亿美元,314 亿人民币),建设芯片封装厂,将在 2025 年至 2027 年间开始实施。

台积电则在美国、中国大陆、中国台湾和日本全面启动建厂扩产计划,制程覆盖 28nm-5nm。其在美国亚利桑那州建设 5nm 制程的 12 英寸晶圆厂,预计 2024 年投产;在南京扩建 28nm 制程产能,预计 2022 年投产;在中国台湾高雄建设 7nm 与 28nm 晶圆厂,预计 2024 年投产;在日本熊本和索尼共同建设 22/28nm 晶圆厂,预计 2024 年投产。

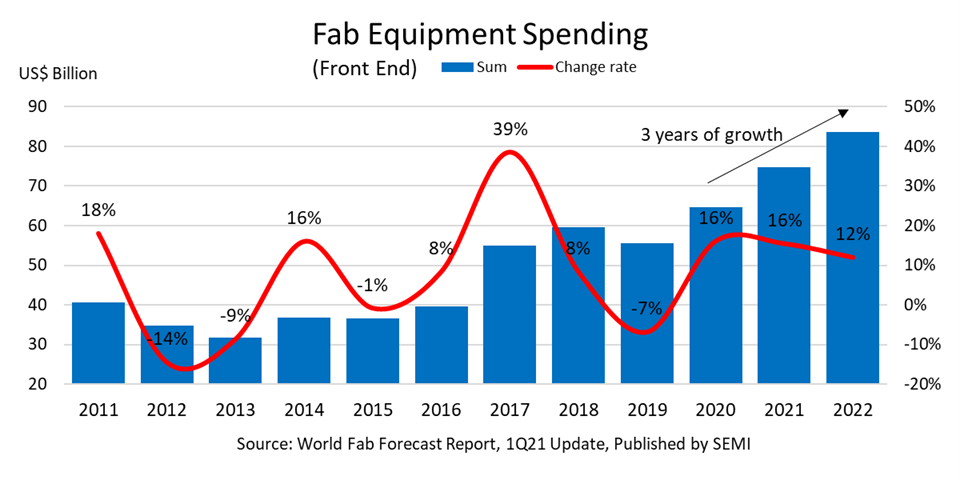

SEMI 预测,2020 年至 2024 年期间,全球将有 86 家新晶圆厂或大型晶圆厂扩建项目投产,2022 年全球晶圆厂设备总支出将超过 800 亿美元,全球晶圆厂设备支出有望连续三年创下历史新高。

▲ 全球晶圆厂设备支出(图片来源:SEMI)

SEMI 认为,在全球缺芯期间,半导体设备短缺正成为阻碍半导体扩产的重要原因。

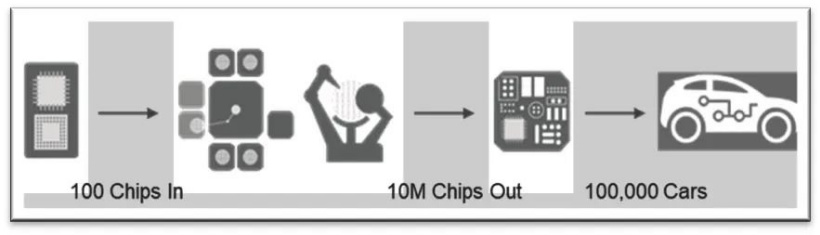

举例来说,一个典型的 FPGA 测试设备需要约 80 颗芯片,但每年可以测试约 32 万颗芯片,能够产生 4000 倍的生产效应;生产工艺设备需要约 100 颗芯片,但每小时可以处理 120 片晶圆,通过多重工序,大约能够产生 2 万倍的效应;此外,光学晶圆检测工具的生产倍数能够达到 3 万倍,MCU 测试仪的生产效应约为 10 万倍。

简单来说,如果有 100 颗芯片被用于半导体设备,就能够生产出 10 万辆汽车所需的芯片。

▲ 用于中小半导体企业的芯片能够创造千倍以上的汽车芯片(图片来源:SEMI)

据韩媒报道,随着半导体设备订单迅速增加,半导体设备零部件库已经耗尽。相比反应灵敏的半导体设备制造商,更上游的零部件厂商反应较为迟缓,产能未能迅速扩大,影响了半导体设备的交付时间,造成了供应瓶颈。

有业内人士接受采访称,大型半导体设备企业拥有洁净室等先进的基础设施,可以更轻松地提升产能,但更上游的零部件企业如果扩建新的生产设施,需要背负巨大的投资负担。

同时由于议价和供应链把控能力的不同,设备零部件被优先供应给应用材料、ASML、东京电子、泛林半导体等半导体设备巨头,而某些中小型设备制造商能够获得的零部件数量较少,也影响了半导体设备的交付。

在目前的设备瓶颈下,半导体零部件交货时间显著增加。据报道,现在半导体核心部件的交货期为 6 个月以上,之前的交货期通常仅为 2-3 个月。

▲ 半导体核心部件交货时间(图片来源:韩媒 ET News)

据悉,来自美国、日本和德国的零部件交货时间显著增加,主要短缺的产品有高级传感器、精密温度计、MCU 单元和电力线通信(PLC)设备。例如 PLC 设备,交货时间更是被推迟了 12 个月以上。

有半导体设备制造商的负责人预计,随着制造设备的生产中断,全球半导体供应短缺时间或将比预计得更久。

在全球设备短缺的情况下,应用材料、泛林半导体、东京电子、ASML 等全球半导体设备龙头营收表现较为不错。

应用材料是全球最大的半导体设备供应商,在薄膜沉积、离子注入、机械化学抛光(CMP)等设备市场份额占比第一;泛林半导体是刻蚀设备的行业龙头,并在薄膜沉积设备领域仅次于应用材料;东京电子是涂胶显影设备领域的行业龙头,并在刻蚀、薄膜沉积等领域都为市场份额前五;ASML 则是全球光刻机龙头,是唯一一家能够生产 EUV 光刻机的厂商。

这四家厂商可以说基本占据了全球晶圆厂设备市场中的大半份额,但这些国际半导体设备巨头最新季度的电话会议却显示,其均受到了零部件短缺的影响。

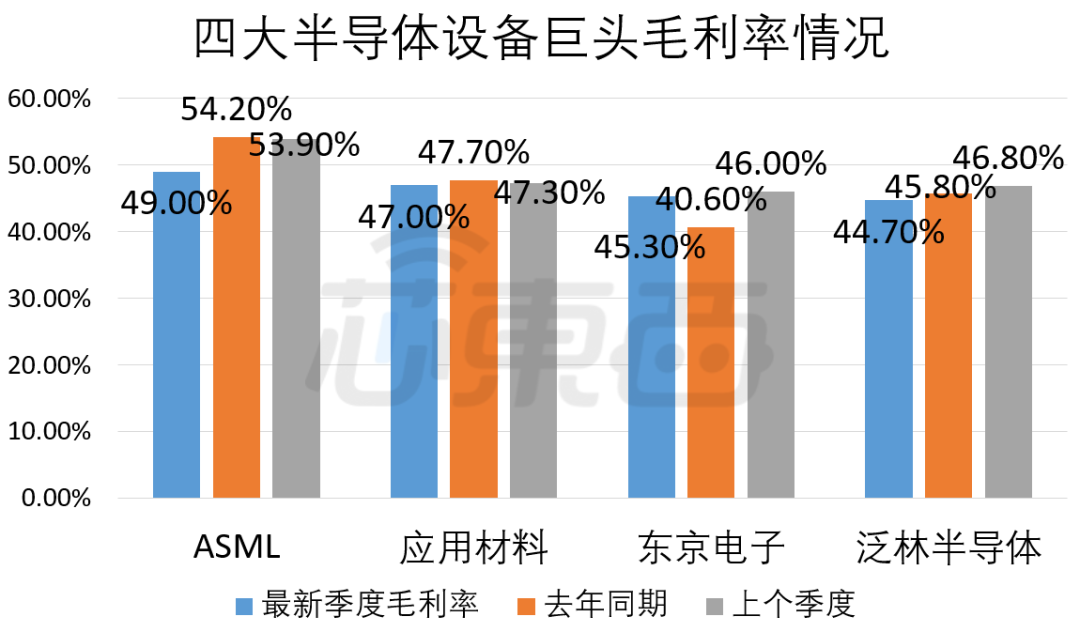

在成本反映最直接的毛利率上,四大半导体设备巨头的毛利率都较上个季度有所下降。在半导体设备短缺的情况下,除了东京电子,应用材料、泛林半导体和 ASML 的毛利率较去年同期都有所下降。

▲ 2022 年 1-3 月四大半导体设备巨头毛利率以及同比、环比情况

对于这一问题,泛林半导体首席执行官 Timothy M. Archer 称,其面临着物流和运费上涨、镍 / 铝等大宗商品推动的原材料,以及集成电路成本的增加等问题。应用材料首席财务官 Brice Hill 也提到其库存和发货成本不断上升,导致了公司毛利率的下降。

除了毛利率,ASML 首席执行官 Peter Wennink 和 Timothy M. Archer 也都说到了关键部件短缺导致的订单积压,以及收入递延的情况。

针对订单积压,Peter Wennink 称,半导体行业对光刻机的强劲需求,导致了过去几个季度大量的预定订单,其积压订单金额约 290 亿欧元,创历史新高。

和光刻机的火热不同,Timothy M. Archer 说道,泛林半导体的递延收入和积压订单主要是因为缺乏某些关键组件,无法在本季度确认收入,而泛林半导体递延收入已超过 20 亿美元。他认为,若供应不受限制,全球前端晶圆厂设备(WFE)市场需求或超过 1000 亿美元,很多无法被满足的需求或将延续至明年。

东京电子高管则在财报会议上回应,东京电子和供应商联系较为紧密,且大多数供应商都在其工厂附近设有办事处。东京电子目前每六个月举行一次生产更新会,向供应商分享长期的市场趋势,并在去年 9 月成立了企业生产部门,专注于解决零部件短缺问题。

此外,应用材料 CEO Gary Dickerson 称,应用材料所面对的关键问题是硅元件和子系统某些部件的短缺。应用材料正在通过和供应商加强联系、跟踪客户需求等方式解决短缺问题。不过这种短缺也帮助应用材料和供应商建立了更深的关系。Gary Dickerson 透露,其不仅和供应商加强合作,还设立了能够克服零部件短缺的方案,将在未来几年加速产品交付效率。

在半导体设备短缺背后,国产半导体设备公司正在快速增长。

SEMI 预计,2022 年,全球半导体设备行业增速为 12%。从四大龙头最新的季度财报来看,应用材料营收同比增长 12%;ASML 营收同比下降 19%;泛林半导体营收同比增长 5.5%;东京电子营收同比增长 28.6%。

相比来说,国产半导体设备公司的营收同比增长普遍高于应用材料、ASML、东京电子和泛林半导体这四家国际龙头。据方正证券(6.230, 0.00, 0.00%)统计,2022 年第一季度 A 股北方华创、中微公司、盛美上海(82.600, 0.00, 0.00%)、华峰测控(365.080, 0.00, 0.00%)、长川科技(39.620, 0.00, 0.00%)、拓荆科技(142.000, 0.00, 0.00%)、万业企业(16.140, 0.00, 0.00%)、至纯科技(36.070, 0.00, 0.00%)和芯源微(128.010, 0.00, 0.00%)等半导体设备公司平均营收同比增长达 63%。

▲ 主要国产半导体设备公司 2022 年第一季度营收情况(图片来源:方正证券)

其中,营收最高的北方华创和中微公司同比营收增长均超过 50%,毛利率表现也更好。

北方华创产品有刻蚀机、 PVD、单片退火设备、氧化炉、退火(合金)炉、LPCVD 以及清洗机等,是国内产品线最全的半导体设备公司,在国产刻蚀设备上仅次于中微公司;中微公司主要专注于刻蚀设备和 MOCVD(金属有机化学气相沉积,一种新型薄膜沉积方法)设备,是全球五大刻蚀设备供应商之一,其 12 英寸高端刻蚀设备已用于 5nm 产线。

北方华创 2022 年第一季度营收 21.36 亿元,同比增长 50.04%,毛利率从 2020 年的 19.24% 上升至 34.90%;中微公司 Q1 营收 9.49 亿元,同比增长 57.3%,毛利率从去年的 40.92% 增长至 45.47%。

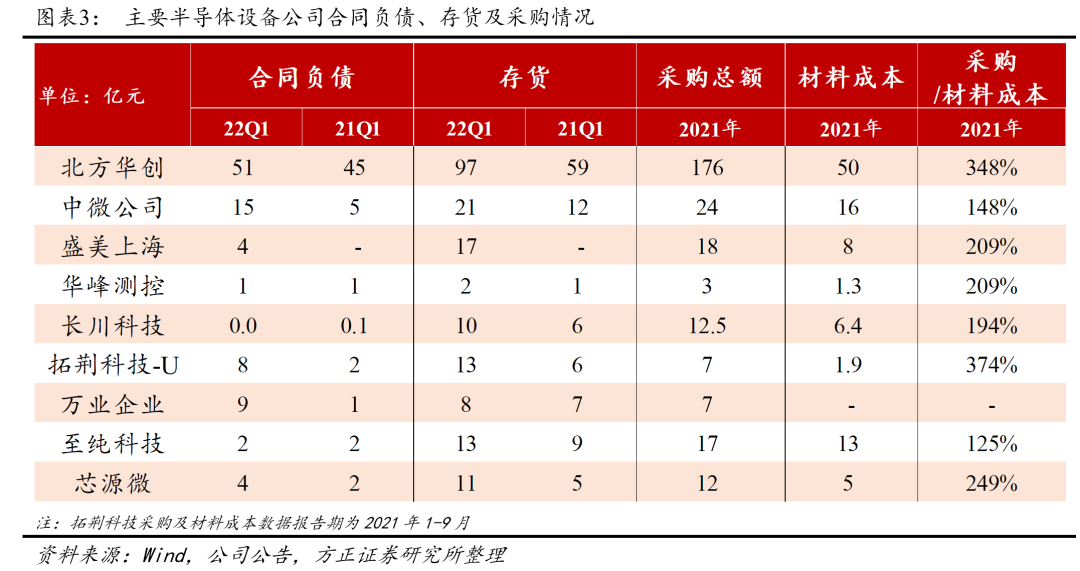

为了解决零部件供应问题,很多国产半导体设备厂商加大了采购力度,超额采购零部件保障产品供应。

以北方华创为例,其 2021 年采购总额为 176 亿元,为 50 亿元材料成本的 3 倍之多。本季度,北方华创的存货也较去年同期大幅增长,且高于合同负债(设备预售)的增长,侧面展现了其供应能力。

▲ 国产半导体设备公司合同负债、存货及采购情况(图片来源:方正证券)

同时,国产零部件供应链的壮大也是国产半导体设备企业保障营收增长和毛利率的杀手锏。国产刻蚀设备龙头中微公司是其中的代表。

4 月 15 日,中微公司召开 2021 年年度业绩说明会。有投资者提问设备零部件供应情况。中微公司董事长、总经理尹志尧回应称:“其中核心零部件的采购采取多厂商策略,目前公司产品交付正常。”

中微公司在全球共有 700 余家供应商,活跃的有 450 余家。其刻蚀机的零部件国产化程度达 60%,MOCVD 设备国产化情况达 80%。尹志尧称,较高的国产化程度,是中微公司在材料费涨价、运输时间推迟的情况下,至今仍保持 100% 的产品运出和准时的关键。

▲ 中微公司产品国产化情况

自 2021 年以来,台积电、三星、英特尔、格芯、中芯国际等芯片制造厂商均加大资本支出,扩建芯片产能,带来了快速上涨的半导体设备需求。对设备零部件供应商来说,其营收规模较小,扩产的投资负担较大,对市场需求反映较慢,成为了半导体设备供应的瓶颈。这样的零部件供应瓶颈也影响到了应用材料、东京电子、泛林半导体等国际设备龙头。

在国产零部件供应链的支持下,很多国产半导体设备公司得到了快速成长的机会,实现了营收的快速增长。这种增长也会带动上游的国产供应链壮大,或将加速国产半导体设备供应链的成熟,成为国产半导体设备产业发展的关键契机。